扫码打开虎嗅APP

本文首发于《第一财经日报》,来自微信公众号:长江商学院(ID:Weixin_CKGSB),作者:叶冬艳 欧阳辉 曹辉宁,头图来自:视觉中国

6月10日晚间,美国公布的5月份通胀数据再次走高,CPI同比增长8.6%、环比增长1%,超过3月与4月CPI涨幅,创40年来最高通胀纪录。剔除了食品和石油价格影响的核心CPI同比增长6.0%、环比增长0.6%。

一直以来,“黄金抗通胀”的说法在国内外广为流传。

但是当黄金价格在2020年8月突破2000美元/盎司的时候,美国通胀率是1.3%,而随着美国通胀率从1.3%飙升至8.6%,黄金价格并没有随之走高。

在今年5月,黄金的收盘价是1837美元/盎司,低于2020年8月的收盘价1975美元/盎司。

从历史上来看,“黄金抗通胀”的说法也不成立。

比如,1980年1月黄金的价格是653美元/盎司;十年后,美国CPI已经上涨了70%以上,但黄金价格却下跌到了366美元/盎司;到2000年1月,美国CPI已较1980年翻了一番还不止,但黄金价格却跌至300美元/盎司左右。

实际上,直到2006年4月黄金价格才回到了1980年初的水平,而美国CPI已上涨了156%。

因此,黄金抗通胀的说法并不准确。黄金价格受美元指数和美元实际利率影响,而实际利率等于名义利率减通胀预期。

黄金甚至会在很长一段时间内可能跑不赢通胀,例如在1980~2006年的二十多年时间里面一直持有的话,黄金是持续跑输通胀的,所以配置黄金资产并不一定能抵御通胀。

黄金价格的影响因素

黄金的供给主要来自于金矿开采和循环再生金(即黄金的还原重用)。

而黄金的需求主要是三方面:

消费性需求(包含珠宝首饰需求和工业需求)、投机性需求(包含金条、金币和黄金ETF的需求)以及央行储备需求。

图表1:伦敦黄金现货价格与不同指标的相关系数 资料来源:Wind

影响黄金供给和需求的因素都会造成黄金价格的波动,从历史数据来看,造成(以美元计价)黄金价格大幅波动的是投机性需求和央行储备的变化。

图表1计算了黄金价格和美元指数、美元利率等宏观指标的相关系数,其中美元实际利率和VIX指数数据分别从2003年1月和1990年1月开始。中国CPI自1990年1月开始,括号里面的数字是它与上海黄金交易所AU99.99品种黄金价格的相关系数。

与其他指标相比,黄金价格与美元指数和美元实际利率的相关性更强,即黄金价格的主要影响因素是美元指数和十年期实际利率。本文中,除明确指明使用AU99.99品种价格外,黄金价格均指伦敦现货价格。

无论是美国还是中国,黄金价格和通胀率的相关性并不显著。

比如,无论是从1970年至今的整个时间段,还是在每个时代,美国CPI与黄金价格的相关性都很低,说明黄金并不是对抗通胀的最佳投资工具。

这是因为影响黄金价格的因素是实际利率,当通胀率上升时,有可能名义利率上升得更快从而实际利率也是上升的,黄金价格会随之下降而不是上升。当通胀率下降时,黄金价格也可能是上升的。

作为世界储备货币和主要支付手段,美元和黄金是“竞争”的关系。

首先,我们常说的黄金价格是以美元计价的,当美元相对于其他货币升值或贬值,黄金价格就会与美元指数反向变化。

另外,由于美元和黄金都是大多数央行外汇储备的重要组成部分,当美元信用下降即美元指数走低时,央行会把外汇储备中的美元替换成黄金,黄金的储备需求上升而价格随之上涨。

图表2是伦敦现货黄金价格与美元指数的走势,黄金价格和美元指数是反向变动的。

图表2:伦敦现货黄金价格与美元指数的走势(1971年1月至2022年5月) 资料来源:Wind

作为一种无息资产,当美元的名义利率上升时,黄金的持有成本随之上升,因而黄金价格和名义利率是反向变动关系。作为一种商品,黄金价格会随预期通胀率上升而上涨。

从图表1中可以看出,黄金价格和名义利率的负相关性以及黄金价格和通胀率的正相关性在大多数时间都不显著,但黄金价格和两个因素的组合即实际利率存在显著的负相关性。

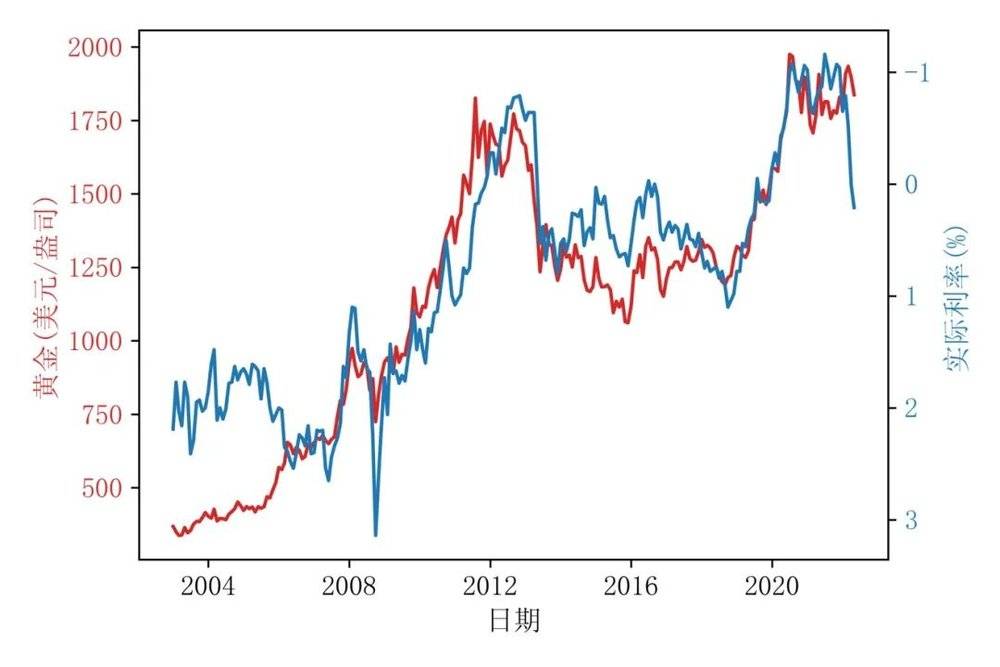

图表3是黄金价格和美元实际利率的走势,黄金价格随着美元实际利率的变化而反向变动。

美元实际利率指的是10年期通胀保值国债(Treasury Inflation Protected Securities,TIPS)收益率,这个收益率与国债名义收益率的区别在于它不包含预期通胀率,因而可以当作实际利率。

图表3:伦敦黄金现货价格与美元实际利率的走势(2003年1月至2022年5月)

资料来源:Wind

为了更好地分析黄金价格和通胀的关系,图表4按照黄金价格走势分成上涨、下跌的时间段,计算黄金价格和美国CPI、美元实际利率等指标在各个时间段内的表现。

从图表4能很明显地看出高通胀并不意味着黄金价格会上涨。

1987年12月至2001年3月,黄金价格下跌了近50%,其间平均通胀率是3.27%,高于1985年3月至1987年11月与2001年4月至2008年2月这两个时间段内的通胀率,但黄金价格在后两个时间段内都是上涨的。

2008年3月至10月、2020年8月至2022年5月也类似,平均通胀率高达4.55%、4.69%,但黄金价格却是下降的。

图表4:伦敦黄金现货价格与美国CPI等指标的表现(1970年1月至2022年5月)

资料来源:Wind

黄金价格受到美元信用和美元实际利率的影响,同时避险需求也会引起金价的波动。而美元实际利率等于名义利率减通胀预期。

从历史上看,这两个变量对黄金定价的影响权重不完全相同,有时候是名义利率变动主导,有时候则是通胀变动主导。

从市场表现看,黄金甚至在很长一段时间内跑不赢通胀,例如1980~2006年的二十多年时间里,黄金是持续跑输通胀的。

如何投资黄金

不过,黄金也有它的“高光时刻”。

黄金在上世纪70年代上涨了近18倍;

在2008年11月~2011年11月这三年间,黄金价格上涨了141%、年化涨幅高达34%;

在2018年10月~2020年7月不到两年间,黄金也上涨了近66%。

那么,普通投资者可以通过哪些方式投资黄金呢?

在金融市场上,主要有三种投资渠道:

一是在伦敦市场买卖现货黄金或者在纽约商品交易所、上海期货交易所买卖黄金期货;

二是买卖黄金ETF;

三是交易黄金矿业公司股票或黄金矿业行业ETF。

黄金ETF是一种在证券交易所上市交易的开放式基金,基金的绝大部分资金以实物黄金为基础资产进行投资,紧密跟踪黄金价格。

基金份额与基金持有的实物黄金相对应,基金份额的申购和赎回伴随基金持有黄金的增减;每一基金份额的净资产价格等于对应黄金价格减去管理费,它在证券市场上的交易价格以净资产价格为基准。

与黄金期货相比,黄金ETF具有投资门槛低、交易便捷以及交易费用低等特点。

SPDR黄金信托(代码GLD)是全球规模最大、流动性最高的黄金ETF。在6月14日,GLD总市值达629.8亿美元,持有黄金1063.94吨。

图表5是黄金ETF、矿业行业ETF和矿业公司股票的市场表现。GLD和IAU这样的黄金ETF,跟踪的是伦敦现货黄金价格,因而它们的市场表现和伦敦现货黄金相当接近。

图表5:黄金ETF、矿业行业ETF与矿业公司股票近期市场表现 资料来源:Wind

当黄金价格上涨时,矿业公司的市场表现大部分时间超过黄金本身。

比如,巴里克黄金的股价自今年初至5月底上涨了9.35%,高于现货黄金的0.42%。

跟踪黄金矿业行业指数的矿业行业ETF,比如GDX,和矿业公司股票的市场表现相近。

对于自带杠杆的矿业行业ETF来说,比如JNUG和NUGT,它们的情况稍有不同。

拿JNUG来说,它跟踪的是MVIS全球小型金矿商指数(MVIS Global Junior Gold Miners Index),目标是日收益达到基准指数日收益的2倍。(以前的收益倍数是3,由于市场波动的增大,2020年5月31日后收益倍数降成了2。)为了达到2倍收益的目标,JNUG持有大量的互换、期货、期权等复杂金融产品。

JNUG追求的是2倍于基准指数的日收益,但这不代表它的长期累计收益率也是基准指数的2倍。

我们看两个例子,第一个例子是假设基准指数在连续三个交易日的收益率分别是5%、-5%、0.3%,对应的3日累计收益率是0.05%;相应地,JNUG在三个交易日收益率分别是10%、-10%、0.6%,3日累计收益率是-0.41%。

在第二个例子中,假设基准指数连续20个交易日的收益率都是3%,它的20日累计收益率是80.61%,相应地,JNUG的日收益率是6%,它的20日累计收益率是220.71%。

上面的两个例子说明当基准指数连续上涨时,JNUG的累计收益率可能会大大超过指数的两倍;而当指数波动时,JNUG的累计收益率是负的,即使指数的同期累计收益率是正的。

在短期来看,指数有可能单边上涨或下跌;但在长期来看,指数总是波动的,因此自带杠杆ETF的长期收益大多数时候是负的。因此,自带杠杆ETF只适用于短期交易,而不适合长期投资。

国内的易方达等黄金ETF的跟踪对象是上海黄金交易所的Au99.99品种现货黄金价格,而Au99.99金价是以人民币计价的,由于美元对人民币汇率的波动,Au99.99金价的走势和以美元计价的现货黄金和COMEX金的走势会稍有不同。

但长期来看,国内黄金ETF的市场表现和伦敦现货黄金保持一致,而黄金矿业公司,比如山东黄金和紫金矿业,它们近期的市场表现要优于现货黄金。

黄金ETF能很好地跟踪黄金价格的变化,而黄金矿业公司股价的变化幅度要大于黄金自身价格的变化幅度,因而当黄金价格连续上涨时,这些公司股票的价格上涨幅度更大。

而自带杠杆的矿业行业ETF放大了这个涨幅,因而在短期内它们的上涨幅度不但大于黄金,也大于黄金矿业公司股票,但在中长期来看,自带杠杆ETF的收益很有可能是负的,不是个好的投资品种。

总结

长期以来,“黄金抗通胀”的说法在国内外广为流传,因此很多投资者在高通胀时会关注黄金的投资价值。实际上,黄金价格主要受美元指数和美元实际利率影响,而实际利率等于美元名义利率减通胀预期。

黄金价格和通胀的相关性很低,“黄金抗通胀”的说法并不成立。

比如,从2018年10月至2020年7月,黄金价格上涨了66%,平均通胀率是1.71%,而从2020年8月至2022年5月,平均通胀率上升到了4.69%,但黄金价格却下降了7%。

另外,如果在1980至2006年的二十多年时间里面一直持有的话,黄金是持续跑输通胀的,所以配置黄金资产并不一定能抵御通胀。

金融市场上常用的黄金投资工具有黄金期货、黄金ETF和黄金矿业公司股票以及矿业行业ETF。

黄金期货和黄金ETF都紧跟黄金价格,与黄金期货相比,黄金ETF具有投资门槛低、交易便捷以及交易费用低等特点。

黄金矿业公司股票价格的弹性比金价大,因此当黄金价格不断上涨时,矿业公司股票的上涨幅度通常会更大。

矿业行业ETF的市场表现接近于矿业公司股票,但自带杠杆的矿业行业ETF由于其自身特点,在短期内可以放大基准指数的涨跌幅,它们的长期收益率很可能是负的,因而它们只是短期交易产品,但不是好的长期投资产品。

本文来自微信公众号:长江商学院(ID:Weixin_CKGSB),作者:叶冬艳 欧阳辉 曹辉宁