本文来自微信公众号:资事堂(ID:Fund2019),作者 | 郑孝杰,原文标题:《但斌“飘了”!》, 头图: 视觉中国

好久没听到但斌的声音了。这位百亿私募掌门人,已经有数月没有在社交媒体上发声了。但斌“噤声”的原因,外界并不了解。

然而,但斌亲自操盘的产品净值却“异动”不断,持续上扬。“噤声”之后,但斌为何依然能持续“收益飘红”?他的当家基金如何运作的?

这个业绩能从长期持续么?

一、“噤声”之后

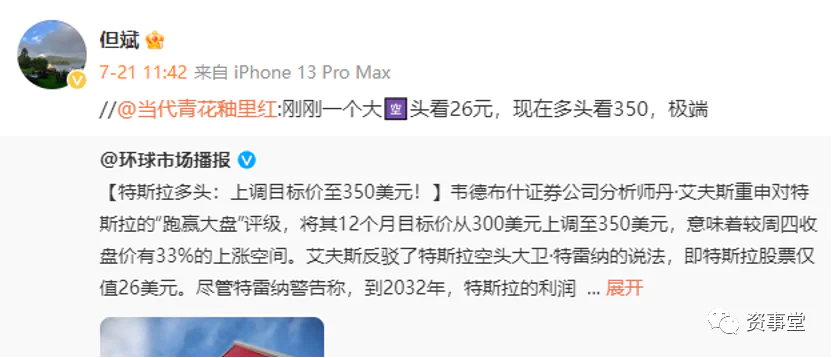

长期以来,但斌是社交平台上的“大V”(意见领袖),经常短短数小时连发多个观点,跟不时与投资同行“隔空辩论”。但今年下半年后,他的发声越来越少。但斌在社交媒体上,最后一次发言定格于今年7月21日。

当时,他对市场关于特斯拉股价的分歧,进行了点评,认为预期差很“极端”。此后,但斌进入“默不作声”的状态。

二、净值“飘红”

但斌“难得低调”之后,他的产品表现始终引来外界好奇。据私募排排网,东方港湾旗下的利得汉景产品(标注为但斌的“打榜作品”)截至11月17日,年内收益28个点,并刷新了年内净值的新高。

这只产品在2022年表现得相当“不争气”,一度录得28个点的跌幅。未曾想到,2023年这只产品的净值“一飞冲天”。

三、何以创新高?

那么但斌的个别组合,何以净值“一飞冲天”。复盘来看,很可能是得益于对部分美股科技股的重仓。截至今年3月10日,但斌产品年内净值曲线颇似于“轻打拨浪鼓”——并无大波澜,之后净值瞬间起飞,直至7月末,净值阶段性涨幅超30%。

其中,10月27日-11月17日这个阶段,但斌的这只产品阶段性收益达14.38%,远远甩开了A股大盘股指数沪深300。

上述阶段性涨幅,也与其经常唱多的白酒板块脱离关联。但值得注意的是,美股科技股风向标——纳斯纳克指数,在10月27日-11月17日期间,迎来一波强势反弹,录得12.15%的收益,与但斌上述产品涨幅相当。

再将时间回拨至7月28日,当时但斌产品净值达到年内最高点,此后至10月27日,净值开始回撤,阶段性收益为-12.26%,同期纳斯达克指数为-10.51%。

巧合的是,无论是同涨还是同跌时,但斌与纳斯达克指数均有着两个点的“误差”。

四、多次提及科技龙头

实际上,今年上半年,但斌重仓美股科技股和特斯拉的消息就甚嚣尘上。年内他在社交平台的发言,数次谈及特斯拉、英伟达、ChatGPT。

他还曾如此点评美股走势:“美股收盘,无视三大指数齐跌,特斯拉、英伟达涨势不停。”

对相关公司的表现“信心十足”。

五、“打榜产品”的身份,有嚼头

但斌使用利得汉景产品作为打榜产品,一直引发业内好奇。

我们发现:这只产品是一只专户产品——“私募中的私募基金”,本身私募就是面向特定高净值客户,而私募里的专户则是更加”私密“的一批客户群。网络上有一段产品成立的介绍,即“《东方港湾利得汉景1期基金私募基金合同》已于2015年3月11日正式成立。

相关资料显示:汉景家族办公室隶属于汉能投资集团,系中国最早以专业化方式为富裕家族运作及管理私募股权母基金(PEFOF)的家族办公室。而利得财富集团是一家财富管理机构。

从字面上看,不排除汉能家族办公室将相关资金,通过利得委托给但斌进行打理的可能。当然,这种表述目前无法证实。

不过,但斌为这只产品大量布局美股科技股的可能不小。

六、还有操盘产品“收益更高”

但斌管理的上述专户产品,在其管理产品的矩阵中,收益最高吗?不是的。

我们发现:但斌采取的策略,并未将最高的收益给了这只富豪基金产品,另有更高收益的产品。据私募排排网,但斌管理的东方港湾价值投资系列产品,有的产品年内收益超过36%(2022年亏损41%),更有产品收益高达49%(2022年亏损44%)。

价值投资一直是但斌对外标榜的投资策略,但至少他当下的部分私募产品,收益水平更像成长风格。

本文来自微信公众号:资事堂(ID:Fund2019),作者:资事堂,免责声明:本文内容仅供参照,文内信息或所表达的意见不构成任何投资建议,请读者谨慎作出投资决策。

评论