是否买完茅台这类具有竞争优势型企业的股票,就可以高枕无忧了?当然不是。

虽然竞争优势企业相比中小企业,有更强大的生命力,比如在美国证券市场百余年的历史中,虽然很多大企业都消失了,但他们绝大多数都通过整合兼并或者部分拆分,成为其他企业的一部分,真正破产清零的少之又少。

但历史上同样也有不少原本具备较强竞争优势的企业,甚至是垄断型企业,因为种种原因最终没落。这些企业的竞争优势如何消失的?

大多是因为没有跟上大规模的技术更新迭代,例如互联网媒体的出现,对于传统的报纸杂志,甚至是电视节目形成巨大的冲击。

需求的持续萎缩甚至消失,也是造成垄断企业走向衰落的重要原因,最典型的就是欧美国家的烟草企业。

还有一部分原因是造假,当然这种类型的企业往往并没有足够的市场竞争力,即便已经是规模庞大的企业,我们也很难将其定性为垄断企业,例如美国安然公司。

主动拥抱泡沫,并且在财务上的激进(突出表现为流动性不足),也可以让一家大企业遭受沉重打击甚至是死于非命。例如加拿大著名的电讯设备供应商北电,当然其倒闭和中国同行的强势崛起也密不可分。另外在次贷危机中险些破产的房丽美、房地美,最终破产的雷曼兄弟,也都属于此类型。

在过去40年中,受益于庞大的市场需求等,中国成为了“随机概率成功者”的天堂。但这一切在2015年后突变,伴随着中国进入到“新常态”,未来中国的各个产业,都必须依靠经营管理能力、资本能力、技术能力和品牌打造能力来获得成功,而这些都可以归纳为在存量市场中博弈的能力。

简单的说,就是从跑马圈地,变成贴身肉搏。

好在目前阶段的中国市场存在一定特殊性, “新常态”环境下各行各业的产品需求虽然减弱,但是基数仍然巨大,因此对于衰退行业内的龙头企业来讲,机遇是大于风险的。

本篇中,我们将一起复盘国内外一些典型的垄断企业的衰退和失败的案例,通过分析这些企业在发展过程中所遭遇的问题,我们可以对其竞争优势的动态变化有一定了解,从而在投资中尽可能避开风险。

诺基亚

诺基亚是典型的因为没有跟上大规模的技术更新迭代而衰落。2013年,诺基亚手机业务以72亿美元的价格出售给微软,后来在2016年5月份以3.5亿美元的价格,被微软出售给了代工企业富士康,其出售的新闻甚至都没有引起市场上很多的讨论。

取而代之的苹果公司,已经成为目前全球盈利能力最强、市值最高的企业,2017年全年苹果净利润高达484亿美元,2018年市值一度突破了一万亿美元。

其实,诺基亚所面临的并非是一家企业衰落的独立问题,同时代所有功能机时代的强势品牌,都遭到了不同程度的危机,能否顺利度过取决于:是否能够顺利切换到智能机时代。不幸的是,除了三星之外,几乎所有传统手机企业都没能跨过这道坎。

诺基亚美股股价表现

黑莓股价表现

在诺基亚最辉煌的时期,占到了全球手机市场份额的30%以上,并且有和苹果公司类似的硬件+操作系统+软件的布局。实际上正是因为对自己塞班系统的自信,诺基亚才放任智能手机浪潮的发展,并没有做出多少的改变。

但是塞班与苹果操作系统,特别是和直接竞争对手安卓操作系统相比,问题多多,差距很大。

首先,安卓是一个独立于通讯设备的开源独立系统,塞班系统更加封闭。

另外,安卓是Google与开放手机联盟合作开发,这个联盟的阵容实力非常强大,包括了中国移动、摩托罗拉、高通、宏达电和 T-Mobile 在内的 30 多家技术和无线应用相关的领军企业组成。通过与运营商、设备制造商、开发商和其他有关各方结成深层次的合作伙伴关系,安卓在移动产业内形成一个开放式的生态系统。

相比之下,诺基亚和塞班虽然强大,但孤军奋战,面对谷歌各种类型的盟友,和大量使用安卓系统的竞争对手,显得毫无胜算。

更加重要的深层次原因是,2008年左右,随着数据网络的成熟,手机所承载的功能有了根本性的变化,也就是从提供各种配置功能,变成了提供网络通讯的工具。在这方面,不论是诺基亚的塞班,还是其他功能机的其他操作系统,都和互联网开放、包容,迅速响应的特点格格不入。

还有一个行业层面比较重要的原因就是,除了苹果之外,手机从来都是一个缺乏品牌忠诚度的商品。

因此,诺基亚和一众功能手机消亡的原因,实际上可总结为,互联网技术的冲击对全行业所造成的剧烈影响。当然,行业缺乏用户粘性的特性,也是造成这种变化如此剧烈的关键因素之一。

与此情况类似的还包括各种在技术升级过程中被替代的商品和企业,比如汽车对马车的替代,电视对广播的替代,电话对电报的替代等等。这些行业中都有不同规模的企业走向衰落的案例,其中不乏垄断企业。

美国钢铁

和诺基亚不同的是,美国钢铁的衰落主要源于需求的萎缩。

从上世纪70年代开始,美国为了找到更大的发展空间,开展了经济全球化的布局,大力拓展国际贸易,将各种相对传统的制造业行业外迁,并广泛使用外包的方式进行生产,因此美国钢铁就失去了一部分市场。

且经过百余年的基础设施建设,美国需要大规模使用钢铁的领域已经减少了很多,钢铁产品在美国的需求量,和中国印度等新兴市场的量级是完全不一样的。

在其他钢铁产品的使用领域,美国钢铁同样不容乐观。全球化的市场竞争中,韩国、日本、印度和巴西,可以利用更低的人工成本、汇率优势、更强的成本控制,来生产出比美国钢铁价格低得多的钢铁产品,以进口和国际贸易的方式,进入到美国市场。

到2000年之后,中国钢铁企业则变得更具市场竞争力。(当然这并非全都是褒义词,因为中国的钢铁价格之所以低廉,很重要的原因是对工人的福利待遇较低,安全保障措施薄弱,环保投入稀少等因素造成了钢铁产品价格的低廉。另外,国内数以千百计的钢铁厂充分竞争,商品价格也很容易被打到一个非常低的水平。)

最终美国钢铁作为历史悠久的垄断企业,发展至今,在10年牛市之后仍然不到百亿美元的市值。相比之下,2018年7月,印度最大的钢铁巨头安塞乐米塔尔市值超过300亿美元,韩国浦项钢铁市值超过200亿美元,宝钢股份市值接近300亿美元,德国蒂森克虏伯超过150亿美元。

美国钢铁的衰落在对比中显而易见。国际化竞争和产业分工所造成的影响可见一斑。

如果市场是开放的,同时海外竞争对手比本国垄断企业有巨大的价格优势,那么本国的企业即便达成市场垄断,也无法从中获得超额收益,甚至有可能把现有的市场也丢掉。

这不仅是钢铁行业存在的情况,同时也是所有大宗商品类企业普遍存在的问题:生产技术基本没有门槛,也基本没有品牌概念,谁的产品价格低就可以有更好的销量,最终一定是“新兴市场”国家可以依靠更低的人工成本和环保成本,获得市场的主动权。

历史证明了,在铝业、有色金属、资源、各种矿产,大宗商品,初级原材料等产业中达成垄断并不难,但想凭借垄断获得长期超额收益,则是几乎不可能完成的任务,因此从垄断投资的角度,这些都是需要谨慎考虑的方向。

美国汽车三巨头

美国汽车行业三巨头的案例,让我们清晰看到一个垄断企业走向平庸乃至危机的过程。

汽车是19世纪末被发明出来的,美国三大汽车公司——通用汽车、福特、克莱斯勒,在20世纪50年代-70年代,先后达到了自己的巅峰状态,其生产销售量约占全球总销售的三分之二,全球汽车霸主的地位,一直持续到20世纪70年代初。

由于美国原油产量丰厚,价格低廉,传统的美国汽车都有着巨大的排量。1970年代,由于需求旺盛,原油价格快速上涨,中东地区战争的爆发进一步刺激了原油价格上涨,美国人终于开始体会到了高排量汽车的问题所在——加油贵。

而此时日本汽车的优势就体现出来了。虽说日本汽车为了能够进军美国市场,确实按照美国人的生活习惯做出了很多适应性的努力,但毫无疑问的是,排量更低、更节油是美国消费者选择日本汽车最核心的原因。

数据显示,日本出口汽车从1965年的10万台猛增到1975年的182万7000台。10年时间翻了近20倍。这些出口汽车中的大部分,最终都行销到了美国市场。

但“三巨头”所遭遇的困境是实打实的。

1978年到1982年,福特汽车平均每年销量下滑40%以上,并在1980-1982年之间出现了巨额亏损;2008年,福特汽车总负债为2344.44亿美元,股东权益为-161.16亿美元,已经资不抵债,只能靠卖资产的方式续命。

1980年,通用汽车发生了60年来第一次亏损,全年亏掉7.63亿元;2009年6月,通用汽车向纽约法庭递交破产保护申请。

克莱斯勒的情况更差,濒临破产,最终靠传奇总裁艾柯卡的努力,在美国政府的帮助下才度过难关;但在2009年4月,克莱斯勒仍宣布破产保护。

在这三家企业发展的前半部分,强大的品牌号召力和规模优势,让他们占据了最为庞大的美国市场。同上个案例中的美国钢铁一样,随着全球市场更加开放,所有庞大的企业都要面对来自全世界各地企业的挑战。

这其中大部分的挑战最终是失败的,但来自日本、韩国、新加坡等国家和地区的企业更加特殊,因为这些企业的背后,是整个国家的经济实力在进行支撑。

这股裹挟着企业与政府双重力量的竞争,足以对任何一个市场中的垄断企业发起挑战,例如日本的汽车、韩国在面板、半导体行业的成功也是如此。

因此对于很多垄断型企业来说,在全球化的竞争中败给新兴竞争对手(特别是有政府或国家政策支撑的企业),也是最常见的衰落原因之一。

因此在投资过程中,对于所投企业海外竞争对手的分析非常关键,如果有可能的话,尽量选择避开那些可能与国际竞争对手短兵相接的行业。

雷曼兄弟

雷曼兄弟则是倒闭于造假和贪婪。

首先雷曼并非是投资银行业的垄断企业,在鼎盛时期,它在全球同行业的排名是在前五名。当然投资银行本身是一个进入门槛比较高的行业,特别是华尔街的大型跨国投资机构,多年来的竞争格局都比较稳定。

在2007年美国次贷危机已经开始显现的时候,雷曼兄弟却在不断增加自己的债务,不断的上杠杆收购以商业地产为主的各类土地、房产和房产贷款,甚至完成一笔惊世骇俗的222亿美元,44倍杠杆的收购项目。

然而在这笔交易之后很短的时间,商业不动产和商业抵押债券就出现了严重的问题,市场流动性严重不足。到2008年三月,贝尔斯登危机爆发,市场对雷曼兄弟的态度已经变得极为悲观。

原本涨价最凶猛的加州房产开始大幅下跌,雷曼的各种项目无法脱手,这些卖不出去的资产需要支付高额的税负和费用,仅一个项目就需要支付5000万美元的按揭贷款。同时,雷曼在2007年收购的资产价格都在仅仅一年不到的时间里大幅度缩水。

虽然都说各种各样的金融衍生品形成了金融危机,毁掉了雷曼兄弟,但实际上金融衍生品是用来贷款和“规避风险”的工具,真正将雷曼兄弟推向深渊的,是在房地产牛市中不断看高一线,将利空视为利好,进而不断加仓,融资加仓,最终在危机来临之前彻底失去了流动性,各类不动产资产严重缩水。

在整个过程中,被当做罪魁祸首的金融衍生品,实际上只是满足雷曼兄弟高管不断膨胀的赚钱欲望的工具而已。

雷曼兄弟并非典型的垄断企业,最多可以被看作是华尔街的一个金融寡头,但是它的失败对于投资人来说具有很强的典型意义:牛市进程中,投资者往往会进行加注。即便是再优秀的上市公司,如果不看估值盲目下注,甚至是加杠杆投资,也会最终落得一败涂地。

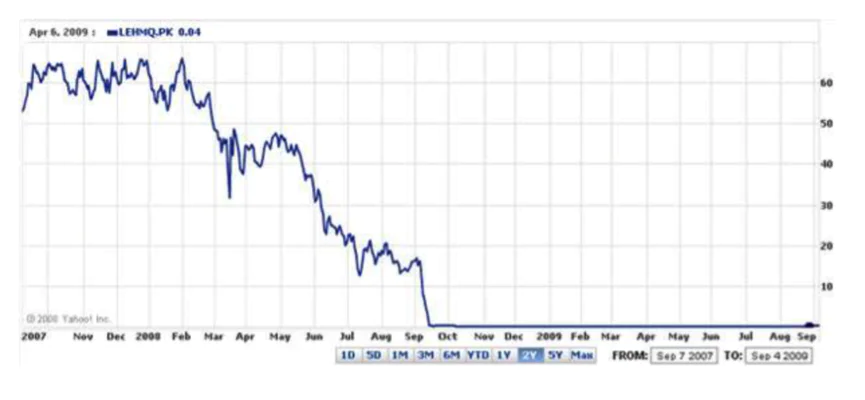

雷曼兄弟股最终在金融危机中清零

当然,企业在经营过程中,能够克服扩张产能的冲动,实现急流勇退是极其困难的。终端的需求非常旺盛,如果企业不去增加产能,那么用户很有可能转向自己的竞争对手。

如何权衡用户的需求与企业自身的生产能力、投入规模,对于企业经营者来说是莫大的智慧。

春兰空调

家电行业的三巨头美的、格力、海尔已经走上了“强者恒强”的道路,曾经空调行业的王者——春兰集团却早已没落。在本篇最后部分,我们将复盘春兰集团没落的核心原因——盲目多元化。

在鼎盛时期,春兰占据了全中国空调市场的半壁江山,1990-1997连续8年占到产销量第一,累计销量超1000万台。

获得了成功的春兰,走上了一条中国企业最喜欢走的道路:多元化。而被盯上的,竟然是直到2018年还属于新兴产业并且大面积亏损的新能源汽车产业。

1994年,春兰就开始布局汽车、摩托车和镍氢动力电池,很早就花费15亿元巨资建研究院、搞新能源甚至是自动驾驶汽车的开发,宣传要明确家电、自动车、新能源三大支柱产业。

摩托车和卡车是春兰比较早推进的新项目,严格来说在最初阶段也获得了一定的成功,摩托车在1997年上半年就卖出了6万台,销售收入将近10亿元。

多元化之后春来在空调方面的资源配置明显不足,原本应该强化的主业被或多或少的忽视。而这种忽视很容易被经销商清晰的感觉到。著名的“经销商倒戈”事件,就是因为春兰不仅不对经销商进行返利,反而像其索要利润导致的。

最终春兰原本规模庞大的经销大户全面转投格力,从此格力就坐稳中国空调产业的王者地位直至今日。

然而春兰的多元化策略非但没有收敛反而越玩越大,先是投资10亿元自建3000家“星威连锁”,试图扭转经销商倒戈之后的销售困境,然后又在2000年追逐互联网发展的热点,要投资10亿元建设电子商务体系。

最终的事实结果证明了这种盲目的多元化,对于企业造成了多大的伤害。2002年,春兰所持有的摩托车厂、动力制造有限公司、机械制造公司、洗涤机械公司全面亏损,虽然空调业务仍然“瘦死的骆驼比马大”能够支撑一段,但空调主业的最终溃败也只是时间问题。

2005年,春兰空调的利润终于不能再覆盖其他业务上的全面亏损,虽然空调仍然有5.15亿元的利润,但整体上看净利润则亏损了2595万元,这是春兰股份自1994年上市以来的首次亏损,宣告了其多元化战略的彻底失败。

2008年之后,春兰一度靠房地产业务扭亏,直到2018年还占据营业收入将近40%的份额。但在家电行业中,属于春兰的时代已经一去不返了。

而春兰的失败,最核心原因便是盲目的多元化,特别是在主营业务获得成功之后就开始多元化的进程,非常清晰的体现出了管理层对于产业发展认识的不清醒,对于自己能力边界、企业资源边界认识的不清醒。

早在1998年,春兰股份就创出了自己的历史最高价16.85元(后复权),到2018年时间已经过去了20年,其股价累计下跌了约65%,这对于任何投资者来说都是灾难。

与春兰形成鲜明对比的,是常年专注空调主业、最终占到空调市场将近40%市场份额的格力。上市以来净利润从上市之初的4850万元开始,一直涨到2017年的224亿元,利润增长了令人咋舌的500倍左右,股价积累了天量涨幅,给投资者带来了超额回报。

春兰股份上市以来的股价走势

格力的股价走势

#下篇预告:

从下篇起,我们将进入《超级投资者》专栏的最后一部分——实战策略,从如何选择标的,避开伪龙头陷阱开始。

评论