5月25日,美团点评发布2020年第一季度财报,受疫情影响,本季度美团营业收入168亿元,同比减少12.6%;经营亏损17亿元,同比扩大31.6%;经调整后净亏损2.2亿元,同比降低79.4%。

但今日港股开盘后,美团盘中股价升至133港元以上,涨幅超过7%,依据实时汇率,美团市值突破1000亿美元。成为国内第三家市值跨过千亿美元的互联网公司。

尽管营收下滑,但随着市场和线下门店的逐步恢复,美团的主要业务也将重回正轨。

然而,客观来说,美团已经游入深水区,告别高速成长期之后,美团在新零售和餐饮供应链领域不断试错,交了颇多学费。今天这篇文章,我就来着重分析一下美团当下所面临的增长挑战。

正文

2017年,美团王兴说“太多人关注边界,而不关注核心”。彼时美团已做了酒旅,开启了在餐饮供应链领域的尝试,进入了打车市场。转过年,它又收了摩拜。

对于美团的四处出击与跨界竞争,争议一直存在。但这并没有妨碍上了市的美团市值持续高歌猛进,如今更是飙到了6400多亿港元。

如今的美团,市值有了,市场地位有了,想象空间的天花板也有了。对于一家炙手可热的新经济公司而言,上市就是高光时刻,而这之后,怕的就是被整个市场定义为“业务增长放缓,业务规模见顶”。

为了对抗“业务规模见顶”,王兴一直在为美团寻求新的突围机会。在产业链端,猛推餐饮SaaS,试水食材供应链业务快驴;在流量端,收购摩拜,做美团打车,开美团买菜。

目前,这些业务处于胶着状态。王兴还没有找到商业上与之相匹配的体系和框架来支撑这些新业务。

今天这篇,我们就来剖析一下美团的能力圈和天花板。我们重点在文中回答两个问题:

如此的市值表现,就能够说明,美团的“跨界”打法是成功的么?

为什么王兴要选择这样一种四面树敌的打法?

美团估值几何?

不妨先给美团估个值。

目前美团71%的订单,来自外卖。那我们就从外卖算起。

先问一个问题,中国外卖市场会有多大?

按投资圈的惯例,对中国新经济公司的估值,往往会参考美国市场可被类比的企业。但在外卖行业这样算并不准确,美国最大的外卖企业GrubHub的市场规模比美团小很多。GrubHub 2018年收入10亿美元,日单量43.5万单。而美团的则分别为381.4亿人民币和1750万单,分别是GrubHub的560%和4000%。

两者不可类比是由于:首先,北美大量人口居住在城镇,外卖需求并不如城市中高;其次,北美人工成本太贵,GrubHub平均每个餐金额是32美元,外卖费用要6.3美元,外卖费占到20%。国内基本为6元人民币。

因此,用美国外卖市场来套美团,并不适用。

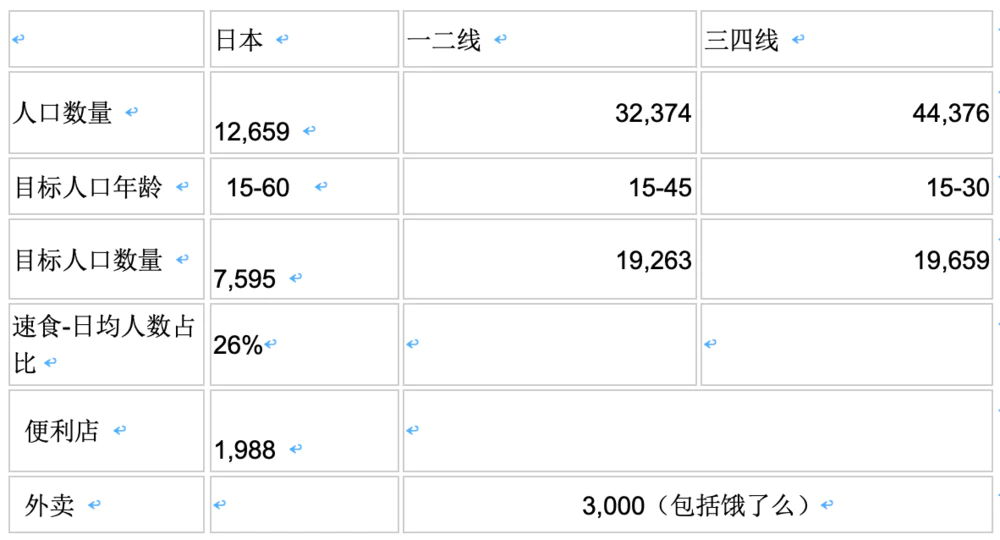

制图:彭程

其实,中国外卖市场与日本连锁便利店熟食的客群和消费场景更为近似——都是解决饱腹的问题,而不是正儿八经坐下吃顿饭的问题。

在日本,7-11每天的客户数量是2300万,占到日本便利店市场的35%。日本便利店每日的客户数量为6571万人。7-11近1/3的收入来自快餐速食,简单假设客户数量也是同样比例,则全日本便利店消费快餐速食的人数为1980万。而日本15·60岁的人口为7595万,以此推得,日本中青年人在非餐厅和家吃饭的比例为26% 。

套用日本的数据,根据中国人口数量来估算的话,整个外卖+便利店市场的规模是1亿单/日。考虑到便利店速食可能分走20%市场,我们预计单纯外卖市场每日单量为8000万,比2018年3000万单还有170%的增长空间。当然这个数字也受补贴、骑手成本、便利店数量、单身人口比例等因素影响,但仍可以给我们一个天花板在哪里的大致感觉。

制图:彭程

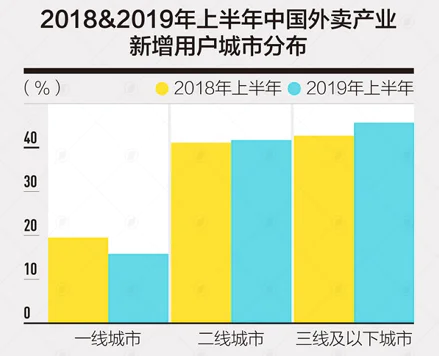

如此计算,中国的外卖市场潜力已经快到瓶颈。美团外卖GMV 2018全年增速为65%,2019年Q1和Q2的增速为39%和36.5%,也印证了市场容量正在见顶。根据CNNIC数据,外卖市场的增长主要依赖二三线城市的用户增加。

按这样的增速来看,如果美团没有新业务,只有外卖+酒店,那么它值多少钱呢?

2018年美团外卖GMV 2820亿,扣点13.5%,收入381亿元,毛利率13.8%。如果市场份额不发生变化,则美团GMV将达到4790亿。如果扣点上升到20%,则收入958亿,毛利增加为400亿。加上美团的酒店,有一倍的增长,贡献毛利280亿。

合计美团的毛利680亿,2018年经营费用220亿,则税后净利润390亿。按20倍市盈率估算为7800亿市值。但如果阿里利用饿了么咬住美团,不让美团能提高扣点和盈利,那美团的市值将长期躺在3800亿港元。

可见,如果美团只是靠外卖、酒店业务的话,估值已经没有更大空间了。

美团的业务扩张逻辑

所以美团必须跨界出击,去寻找下一个增长点。但它该是什么样的?

估值体系里有两个经典公式:流量X变现率等于收入,收入X(固定利润率的)PE倍数等于市值。

通过这两个公式,我们来看美团市值走向,你会发现,依靠外卖酒店业务,美团的变现率再难提高,因此要增加收入就必须依靠进一步做大流量池。或者美团在2B业务上有所突破,直接做大收入。

为了做大流量池,近三年,美团收购摩拜、尝试打车业务,并在新零售领域推出小象生鲜、美团买菜。

流量入口的核心是高频使用+随机供应。目前,符合要求的高频场景有三种:外出吃饭、通勤、家门口的生鲜购物。

2018年美团外卖贡献每日平均1750万单,摩拜约840万。对比看,滴滴DAU(日活跃用户数量)在1100~1600万,是仅次于外卖的流量。因此打车不是美团要不要做的问题,而是怎么能花小代价去做。地图导航也是一样逻辑。

这两年生鲜新零售赛道热闹非凡,阿里、京东、腾讯乃至其他各类线下玩家,都意识到,生鲜是个难以被攻克的高频场景,毕竟外卖之外,更多人会选择在家做饭。以往,要做饭就得去超市或菜场买菜,生鲜就成了商超业态的引流产品。因此,美团推出美团买菜也是必然。何况,美团还有强大的外卖基础可以复用。

外卖不仅仅是一种附近跑腿送餐的快递服务,其背后是高度数据化和AI,与传统快递完全不是一个物种。如下雨天订单增多,配送更慢,外卖就需要高精度地图和AI来进行实时路径规划和骑手调整。据说当年百度外卖在派单一个环节就能比美团节省0.5元,按日均3000万订单就是1500万元。随着王莆中从百度外卖转会美团,美团的运营能力整体抬升——这都是快递公司所不具备的能力。

因此美团外卖很容易在本地电商市场形成垄断的物流,并借此封杀竞争对手。在2015年盒马启动时,美团就曾封杀盒马,拒不接受盒马的配送订单。

如今“美团为本地生活服务电商平台”的这个概念已经越来越清晰。它依靠共享单车、外卖、点评(餐饮和电影),以及生鲜零售形成一站式的本地性服务场景,构建自身的流量入口,然后通过外卖和酒店两个市场变现。

但在流量端,美团仍不安全。瑞幸、喜茶的出现,证明高频使用+固定供给可以自己形成流量到变现的闭环,就如同家边的超市,有稳定的客群,并不依赖美团。同时这些引流品种使得他们有很强的外部扩张能力,如瑞幸就从咖啡向茶饮、简餐拓展。简单说瑞幸很可能打算做成一个网上7-11。

利用单品引流或是利用生鲜引流,都是传统线下商超的惯用套路。本质都是将用户需要的商品搬到其旁边,实现成本和效率的最优。电商里最为相似的就是京东,其在全国布仓来实现商品更快的送到消费者。

美团的模型是稳定客户+随机供给,这点更加类似与阿里。美团在买菜和小象生鲜的尝试,与线下商超肉搏竞争,其实对于美团来讲是完全新的挑战。

我们再来看看美团在产业链上游端的种种尝试。

首先,王兴在餐饮2B产业链端看到的效率改进红利的确存在,只是并没有那么丰厚。比如,在产业链中就有几个刚性红利,如目前产业中的中小企业资金使用成本较高、食材库存流转效率不高、产业链IT普及率低(但这些并非美团擅长的)。

确认进军B端之后,美团做了几件事:一是投了一众餐饮SaaS、ERP企业,开放了ERP接口,一是利用庞大地推团队推广美团POS机,意在渗透进中小餐馆之中;之后,又以市值超过400亿美元的美国餐饮供应链巨头Sysco为榜样,落地了快驴。

但,美团在这些新的尝试上,做得并不尽如人意。可以这么说,如今的美团,不论是进入在家吃饭场景还是布局新茶饮赛道(入股喜茶),美团都势在必行,这意味着美团将从电商平台,逐渐变为一个零售商。只有这样,王兴想要的“从产地到餐桌的全产业链改造”才可能完成。

未来美团的边界在哪?

现在市场上留给美团的其他行业机会还多么?

本地服务类未线上化的市场,大个头的所剩不多,只有汽车后市场和住房相关的了。然而,这两个行业的特点是规模巨大、频次低、水极深,对美团而言十分鸡肋。以汽车后为例,虽然汽车后市场与美团出行吻合,可以复用地推和运营团队,可过去几年中,不是没有人反复尝试,VC扔了几百亿下去,阿里、京东和腾讯都进场,但对行业的改变不大。

在末端物流和上游供应上,美团仍有很大机会。

从夯实本地服务的基础服务设施看,前置仓会是本地生鲜电商的必备品,快递的最后一正被快递柜和驿站取代,这里似乎也有美团拓展的机会。

美团可以利用美团卖菜,布设前置仓网络。在此基础上,与拼多多或京东合作,建设快递社区配送站,如果建立起来就是新一代消费者的新物业服务。所谓社区配送站,能够集合快递、外卖和卖菜单量,一方面可以大幅提高配送的效率,另一方面平抑骑手的工作量。同时,社区配送站又是本地社区实物电商的桥头堡。目前,阿里正在用菜鸟驿站来整合快递配送的各种功能。

生鲜上游供应链则可以加快美团形成供应链端的优势。一方面可以参股一些热门品种的稀缺供应商,为美团买菜提供弹药,也为从餐饮中获取更多盈利;另一方面应该更加广泛的与供应商结盟,拿到一手优势价格和供给稳定。

想用供应商结盟,其切入点可以通过提供应链金融服务,来解决供应商普遍的融资难问题,辅以美团的SaaS实现餐饮/零售到食材供应全链条的IT打通。

说起来,金融本身其实是一种具有行业穿透力的工具,就如蚂蚁金服之于阿里。美团搞金融没有学到蚂蚁金服提高产业效率、微信支付衔接流量和电商的精髓,只学到放贷款赚钱的形式,有些可惜了。

王兴的能力圈

简单来说,现在美团最大的问题是,还没有找到可以突围的新市场,而在每个现有市场里都需要跟阿里贴身肉搏。能否打破这个局面,还是要看王兴能否拓宽自己的能力圈,以及能否找到自己的盟友。

必须承认,王兴把握大方向的能力极强,过去十年智能手机、电商本地化等几个大红利,他都抓住了。以此,美团锻炼出的强项正在于抓流量,这种方式从供给端来看,则是以非常薄的方式切入供应链,如以地推方式将餐饮企业搬到线上——这其实是一种又薄又快的闪电战打法。

然而,如今的美团进入的生鲜零售和餐饮B2B领域,却都只能在泥泞地面上打壕沟战。在这类战斗中,美团似乎并没有之前那样骁勇善战,战无不胜。这背后折射出王兴能力圈的边际,即,他的战略能力更多是在互联网端,而不是线下端。

因此,对于复杂、固定成型的线下市场,要找到破局关键并形成快速打开局面的方法论,就是对王兴和美团眼下最大的考验。

过往,王兴和美团并没有在结盟问题上着墨太多,但如今美团已经到了如此体量,要涉足的新领域本身水又很深,不拉几个靠得住的朋友一起干,肯定干不出来。如果美团决意要进军2B市场,那王兴就需要想清楚,哪些事情要自己干,而哪些可以通过战略投资交给朋友去干。

最后,美团做新流量入口和B2B,这背后总有阿里的巨大阴影。毕竟如果美团做了而阿里不做,则美团就会蚕食阿里的帝国。阿里侧榻岂容美团安睡。因此,阿里会一直压着美团在打。阿里也是王兴需要长期面对的强劲敌手。

美团如何扩大自己的能力圈

作为一个5000亿市值的企业,美团开了多条业务线作战,管理效率越来越难以保证。另一方面,美团左冲右突,也为自己在各条战线上树了敌——外卖有阿里饿了么,酒旅有携程,食材供应链有美菜、海底捞蜀海等等,生鲜新零售则有阿里盒马及一批线下资深玩家和大资本加持的创业团队。

原本美团精于以较低成本快速试错,小步快跑,但如今打的新市场皆体量甚大,不用大资本投入是撬动不起来的。

此时,若美团犯错,犯的可不再是小错误,也不再是以千万为单位。据闻,美团近年尝试并维持的业务比如打车、快驴,亏损都是10亿以上,而且腐败传言不断。

千亿市值的公司之所以搭建起自己的生态圈,是为了在内部和外部形成多股力量来竞争新市场,比自己做更加降低管理成本和失败成本,也给与人员更多流动和成长空间。美团在生态圈搭建方面,又做得怎么样呢?

美团合并点评十分成功的一箭多雕,但并不算战略布局。

美团近年来收购了一批餐饮SaaS、EPR企业和摩拜,让人怀疑美团在投资布局生态圈上的前瞻性究竟是否足够。

共享单车是一个流量入口,但在收购摩拜之前美团居然一轮未投。也有一种说法甚至说,美团是为了帮腾讯爸爸接盘才收了摩拜。

餐饮SaaS种类多种多样,市场极度分散,对于美团这种量级的玩家而言,本应该抓住共性来搭建SaaS的底座PaaS,降低SaaS企业服务餐饮客户的成本。但美团反而收购多家SaaS公司与全行业竞争。

目前来看,美团在战略投资方面也并没有想得很清楚——它到底是该像阿里一样强整合做生态;还是该像腾讯一样把股权作为收税一种方式,即腾讯把流量倒给被投方的前提是,让腾讯入股,这样腾讯的股份就变成了企业的某种成本。

其实美团发起龙珠资本这支产业投资基金是个正确的选择。从龙珠现在的投资项目看,跟腾讯的投资思路很像——投资喜茶、幸福西饼等大消费品种,给予流量扶植,分享其股权增值的收益。但事实上,我认为,美团在战投方面更应该借鉴的对象阿里,因为美团是个电商企业,而不是流量企业。

说起来,电商/零售业的战略投资应该遵循两个原则:

一、投自己不擅长、自己不打算做的领域,该领域和现有主业有强协同;

二、远期重要的基础建设,可能不会带来收益,但可以加强自身壁垒。

这么筛选下来美团的投资除了摩拜,基本没有其他符合这两原则的。喜茶成不成功对美团没有影响,唯一相关的只是赚钱多少。

#我们在美团下篇中,详细展开分析王兴的战略思考模式,商战逻辑,以及他目前力所不能及的部分。

评论