疫情爆发之初,由于恐慌所导致的抢购,对生鲜供应一度构成挑战。

不过,疫情对生鲜消费和供应的影响本并不大。这是由于在春节前,零售渠道基本已经囤积了大部分物资,极大降低了所需的供应和运输。而保鲜期短的生鲜(特别是蔬果类),自身产出不是问题;而在运输上,物流整车运输仍保持有10%的运力在运行,疫情最厉害的湖北省都有5%的整车仍坚持天天在路上跑,也足够支持生鲜的运输。

事实上,疫情最大危害是人们的恐慌,会爆发抢购导致零售断货,又进一步引发抢购。据称当时采购量达到了日常的3~5倍,这使得生鲜的供应链一下绷紧。但即使这样3~4天后,人们的采购也就恢复正常。

不过,彼时,生鲜赛道上的各路玩家的确爆发性地获得了极大的市场关注度——这毕竟对他们面对疫情的组织能力及供应链能力是一场大考。

只不过,我们也并不能以此便判定谁能称霸生鲜赛道。

生鲜江湖上的竞争已绵延了7年,至今胜负未定。就算阿里、京东乃至美团这样的小巨头,试了又试,都尚未找到破局点,可见其运作之难。

2015年前后,一批生鲜电商陆续倒掉,各路参与者突然发现,电商套路改造得了很多品类,却搞不定生鲜。

与此同时,从一二线城市开始,线下大卖场的客流开始减少。

从纯B2C电商到前置仓再到O2O新零售,生鲜江湖中人试了又试,可这个趋势却并未逆转。

这就有意思了:一边是生鲜客流并没有转到线上,另一边是大卖场流量下降几年后,就横在了一个位置上,生鲜消费却是个底层刚需,这种需求不会消失,只会转移。只是问题来了——客流都去哪儿了么?

可见,生鲜赛道的新机会一定存在,也应该诞生一个巨头。只是,这个机会该是什么呢?

并且,如果以上的尝试都走不通,什么才能走得通呢?

带着这样的疑问,我们展开今天的讨论。我们将从为什么几波试错都没有成功谈起,从中你能看出运作生鲜零售的底层逻辑;同时,我们也能从这几波试错的演进方向,推演出生鲜零售将往哪里走。

为什么生鲜赛道拼得是“剩者为王”

为了更好的理解生鲜零售,我们先盘一下零售的大逻辑。

一家零售企业想要存活首先要解决前端的流量问题,即,它该如何获取用户。为此,它要解决客群选择、选品、交付的问题。接着则要在后端,想办法迈过中台搭建和供应链整合两个大坎。

成功的零售业态都是在流量端上诉三要素中找到最好的平衡,同时又有足够的资金支持迈过大坎的。

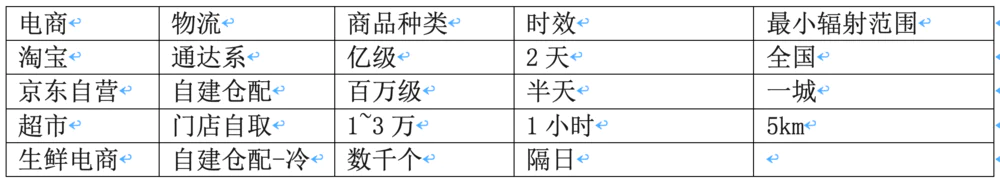

传统电商做到了覆盖最广泛的用户群(6亿)、最广泛的商品供应(10亿+)以及最低的交付成本(2元+全国2天达),淘宝是其中的代表。

然而,当人们试图把阿里和京东的成功复制到生鲜电商时,但却碰到商品供应有限、交付成本高的问题,导致其营业规模无法做大,最终无力负担中台搭建和供应链整合的大额成本支出而死亡。

同时,传统连锁超市做线上碰到的难题则是年轻客户获取难度大、交付慢,搭建线上平台和配送队伍成本太高,导致持续亏损而无法坚持。

搭建前置仓的新零售企业如每日优鲜,用半小时交付和大量补贴实现了年轻客群的流量获取。但在供应链整合上一直没有突破,导致在选品上无法做出差异化,形成更为持续的流量竞争优势,导致后续被各路竞争对手赶上。结果每日优鲜需要不断在流量端补贴(亏损)来维持增长,而不是像7-11那样能用丰富选品来维持流量,而这是更加良性的模式。

而搭建了前置仓的卖菜企业(叮咚买菜)则是换了不同客群和选品,实际上与每日优鲜的区别不大。

盒马与每日优鲜的不同在于,拥有更加大的客户群,更丰富的SKU。同时,盒马在供应链上的发力更猛,如日日鲜等定制商品。这导致盒马同时面临流量(前台)+背后(中后台)的亏损,所以亏损更狠。不得不提的是,盒马基于阿里数据筛选出的商品明显过于高端,并且大数据无法对应找出高度个性化的个体需求,而选品的不合适意味着很可能供应链的很多钱是浪费的。

反观传统连锁超市,在APP、配送等基础设施都完善后,在新零售上很快都追上盒马等明星企业。在供应链端有优势的传统连锁(永辉、物美)某些方面表现甚至强过新零售的明星企业。

现在和未来数年,我们可能都会在身边看到新零售(盒马、每日、叮咚)与传统商超(永辉和物美)开的各种大店、小店和骑手,在打一场持久的消耗战中。

而这场漫长战役中,所有玩家都要穿越零售死亡谷。

所谓零售死亡谷,指的是在连锁零售开出很多店后,首先会产生管理和IT成本上升,而这会导致亏损和负现金流的出现。

这意味着,需要开出更多的店,让规模优势能够出来,以此盖住上述的管理成本。而总部要实现门店数量扩张,同时实现规模的经济性,需要提炼出一个个区域内客户需求的共性的东西,也就是常说的单店模型。

在找到共性的基础上,总部要去上游整合供应链来降低成本或研发新产品。只有从上游挤出利润或开发更高利润的产品,零售企业才算是走出了死亡谷。

由于生鲜零售背后是一个个区域小战场,客户和产品各有不同,搭建中台和供应链的难度更大,这个死亡谷的绵延长度要明显长于当年苏宁、京东这类做家电全国性零售的企业所经历过的。

这里不得不提的是711,711是少数可以将死亡谷的成本转嫁给一批忠诚的供应商头上的。在711刚进中国,其背后的供应商都跟着过来设厂,连亏数年才实现盈利,这里可见上游的合作关系是多么重要。

中国未来生鲜零售领域拼的是:谁的弹药最充足,谁能先建立自己的根据地。换句话说,这个赛道,未来剩者为王。

接下来我们就从中国生鲜赛道7年来的演化和试错,来理解什么叫“剩者为王”。

直营电商模式不灵

2012年,一批生鲜电商先行者先后入局,如一号店、顺丰优选、本来生活、沱沱公社、美味七七等,他们背后还不乏产业老大的支持,但奇怪的是这其中居然没有一个是做传统零售出身的。

先行者的模式基本就是模仿淘宝或京东,补贴吸引客户、建立仓储、配送到家,只不过商品从家电服装百货换成了水果和肉。

阿里看到生鲜作为高频场景的重要性,在2013年用天猫下场试水,采用预售美国樱桃+社会冷链物流+快递员泡沫箱送上门的方式。京东则在2014年入场,拿到阳澄湖大闸蟹官方授权的唯一网络“购蟹”渠道。

在试水后,京东的自建仓配体系的逻辑逐渐成为大家的共识。因此,此时的各路生鲜玩家都试图用京东当年打破家电经销体系的方式,而把生鲜中间的经销环节全部去掉。

就连刘强东当时也曾表示:在北京大概有数千个地方都在卖着同样的辣椒、同样的西红柿,我们能够通过缩短这些环节,帮他们更高效地送到用户手上。

当时的阿里也在用同样模式搞生鲜,大力推广自营的天猫超市。只不过阿里这次抛开了通达系和日日顺等小伙伴,扶植了一批小家伙(心怡+万象等)来搭建仓储+配送体系,实现次日达/当日达。

在大额补贴下,天猫超市的销售快速增长。初战告捷后,天猫超市喊出北伐的口号,开启双20亿计划——20亿补贴消费者,20亿打造供应链。

但到了2016年,美味七七倒闭,天猫超市烧钱无果,天天果园和易果干脆都被放弃。大家逐渐明白生鲜电商的流量和供应链逻辑和传统电商完全不一样。

淘宝和京东相当于做了个巨大的货架,来满足人们生活中消费的各种小需求,(淘宝的广告词是只有你想不到,没有你淘不到)。以生鲜作为标配的超市则是用较少的商品数量,来满足人们的日常需求。(不用打广告,你也知道物美卖什么,永辉卖什么)

两种消费方式占消费者总体消费金额差不多,但从交易的本质来看却有根本性的区别:

1、 前者是低频消费,消费者会选择比较,或者被他人的“种草”所引导,才去买自己想要的商品。

后者是高频消费,消费者相信卖家,认为卖家选的商品适合自己,才去购物。

2、 前者是个无限大的货架+快递公司,与二房东类似,并不关心商品种类/SKU,爱马仕的包和泉州的鞋背后都只是一个数据+包裹,在半天或2天之内送到消费者手里就ok。

后者服务范围的只是周边5km人群,在有限的货架下,选择什么商品就等于选择了什么客群。基于零售公式——客群多少X客单价X毛利率=前台盈利,因此选品才是最大化盈利的关键。

3、 前者不关心用户是谁,用户只是一个流量,而用户自己能在货架里找到自己想要的东西。

后者则必须要细分自己的消费者是谁,他需要哪些个产品,才能提前准备好货。

然而,生鲜电商第一波试错却都是用传统电商的模式来卖生鲜。这样导致的结果是,搭建类京东的冷链仓配体系,导致高额的单票物流成本,每单高达20元以上(是普通快递的5~8倍)。

这种成本下必须给消费者强推高价的进口产品或促使用户高额消费才能覆盖,这直接导致生鲜电商成了低频消费。而生鲜无法长期库存,就会选择减少选品,以至于可售的商品数量少,结果低频X商品少=销售额低。

因此,对于第一波试错生鲜电商的人来说,一个客户持续贡献的价值可能还不够拉来这个客户的成本,毛利干脆为负,再叠加上中台的IT开发、运营等所带来的成本,就变成血亏。

另一方面,这波电商若想在供应链上倒逼上游来降低成本,也不现实。由于樱桃、牛肉等高价生鲜有着庞大的线下销量,龙头的进口商都有着数十亿,甚至百亿的营业额。生鲜电商的销量根本无法与进口商博弈,导致看不到希望。血亏,加上看不到希望,给这批生鲜电商提供弹药的VC不愿意再给其输血,倒闭就在所难免。

与生鲜电商同时期,线下超市也开始找自己的新活路。那是不是把线下连锁超市线上化就对了?

非也。

实际上,永辉、大润发都做过多次电商尝试,均没有成功。这批传统选手同样也是倒在中台之上,只不过他们遭遇的痛点与同批做电商的痛点不一样。

首先,连锁超市需要自己开发一套连接消费者和门店的系统,并与自己的超市后台系统打通。由于没有先例,这需要摸着石头过河来开发。而有互联网经验的好开发人员薪资高,也不愿意来传统企业。

其次,在没有饿了么和美团时,连锁超市要自建骑手团队来进行线下配送,并开发相应的系统。这意味着,超市前期要付出很大的管理成本和IT投入,如果销售量不如预期,则很可能投入收不回来(连锁超市是没有自己的物流系统,都是第三方物流公司提供)。

而从数年后的现实来看,骑手实际是一个基础建设,就如高速公路一样,任何一个零售或餐饮企业选择自建都是不经济的,只有美团、饿了么这类第三方企业来提供才对。

然而,在当时那个历史条件下,第一波生鲜电商化的尝试就算是夭折了。

第二次尝试,单纯前置仓也不行

眼见着生鲜电商集体走了弯路,每日优鲜找到了另外一条做生鲜的路,还摸到了门边。

每日优鲜最大的突破在于,它是国内真正第一个将用户进行细分的生鲜零售。他将所有用户行为的数据化,使得其可以针对用户进行商品种类的筛选和针对性销售。

从每日优鲜定义的用户就可窥得全貌:

1、懒:觉得下楼是一件非常不便利的事情,他们宁愿花五分钟刷一会儿抖音,花三分钟打一盘王者荣耀。

2、没计划:不会每周买一次菜,临时想吃啥就要买啥。

3、追求品质:东西不在于多,看着超市巨大的货架就烦。被种草多,希望买有网红、品质的东西。

基于这些特点,每日优鲜设计自己的模式:

1、 送货上门,从到店消费变为送货到家;

2、 1小时就到,随时想吃随时买;

3、 商品种类少,前期1200个,未来不超过3000个;

这背后是每日优鲜完全不同于之前生鲜电商的运营逻辑——

1、 用城市中心+社区前置仓的二级仓储体系,其中前置仓是关键。对比之前的生鲜电商,前置仓减少了整个冷链的包装成本(泡沫箱+冰袋),由于半小时送到,货物都是塑料袋装的。

2、 用前置仓替代了超市门店,辐射3km客户。可以短时间开设到1000个点(2018年中)。对比超市,前置仓的运营成本并不低,每单要2元的仓内成本。但前置仓开仓的难度却比门店要低很多,这意味着可以更快的开店,实现区域规模优势。

3、 流量上,通过微信进行补贴和病毒营销,与连锁超市线下派单的方式完全不同,更加针对年轻人。

4、 连锁超市门店的系统很薄弱,不能收集客户和其采购的信息,只能根据感性调整商品。每日优鲜则可以订单线上化收集到消费者生鲜的日常数据,对选品和营销进行精准优化。

通过疯狂的补贴,仅用了三年,每日优鲜就在2017年实现了30亿的销售额,获取了1900万客户。但还是那句老话,零售前期可以靠流量冲规模,到底活的不活的下来还是要靠供应链。

每日优鲜针对90和00后是很好的细分,但整个行业其实都没有为这类人群准备好商品。

以零食为例,卤鸭脖和巧克力流行多年,现在销量下滑,网红零售几个月就迭代一次。这不能怪每日优鲜没做好,其实连品牌商都摸不到如今消费者的喜好,流行趋势的太快。

每日优鲜要建立起差异化的供应链需要漫长市场铺垫和极强的市场洞察,但为了融资需要规模,等待供应链建好显然不现实,只能用现有的商品先顶上。这就导致每日优鲜的商品与超市、便利店高度同质化,并没有实质性的细分化客群。

每日优鲜希望通过前置仓+一小时配送来建立与其他生鲜赛道竞品的差异化,这种小范围、短供应链在外卖大战时早就被证明不可能是长期壁垒。更何况,如今前置仓已经成为新零售的标配。

就这样,每日优鲜在流量端建立的优势被抹平,中台运营和后端供应链优势则都不明显。

笔者作为每日优鲜的老用户,每次看到69减15的劵还是怦然心动。不过,这8折的优惠力度,让我不禁想到每日优鲜的正向现金流是否也是通过挤压上游供应链,占用现金流的老路数而实现的。

这种套路从家电连锁时代就被广泛使用,就连京东也这么玩,此举被证明十分有效。但想玩明白这玩意有两个前提条件:一是不断资本/现金流支撑,熬死对手,垄断客流。二是未来可以通过提价,实现盈利。

只是,这玩法在生鲜零售行业不太行得通。

首先独占流量这事就不太可能了。每日优鲜在促销时才有价格优势,很难碾压盒马和永辉。每日优鲜要熬死盒马和永辉倒闭,基本是不太可能。

其次提价则需要基于对客户了解的新品研发,独特产品意味着高毛利,如711追求的高品质合理价格。但每日优鲜的独特的产品还不如盒马多,说到底还是量不够与上游合作。

#然而,每日优鲜也是生不逢时,创业一年后,盒马鲜生便问世了。但即便是盒马,至今也是身陷盈利泥坑,没找到理想的模式。

在《生鲜大战的终局》下半部分,我将详细分析盒马的盈利难题和其商业模式的bug,我还会在文中分析自2018年热起来的生鲜小业态、社区生鲜的本质和挑战,并会在最后总结生鲜零售的共性难题。

评论