“理想丰满、现实骨感”用来形容企业的三张报表再合适不过,按权责发生制原则编制的损益表比较丰满,按收付实现制编制的现金流量表往往骨感,资产负债表居中。

比如某企业年报损益表告诉投资人:营收100亿、毛利润40亿、净利润20亿,三个指标的同比增幅都超过50%……是不是显得很丰满?

资产负债表告诉投资人:流动资产10亿、其中应收账款5亿、存货3亿、现金2亿;流动负债15亿,其中应付账款5亿、短期借款5亿、客户预付5亿……是不是有些闹心?

现金流量表告诉投资人:经营流动现金净流出10亿;投资活动现金净流出10亿;融资活动现金净流出10亿;期初账面现金及等价物余额为40亿,期末降到10亿……真是太骨感了!

所以,企业家们一年半载不需要看损益表和资产负债表,但现金流量表应当天天看。

“现金流量”指一段时期内现金流入和流出数额,通常分为“经营现金流”、“投资现金流”和“融资现金流”。三种现金流代表和决定企业账面现金及等价物金额的增减。

先来看“经营现金流”,即“经营活动产生的现金流净额”(OCF)的简称,是衡量企业生存质量的核心指标。

许多时候,企业虽然有净利润,但经营活动现金流却是负值,表明自身造血能力不够,必须通过外部融资补充流动性。经营现金流“向潮一样涌入”是成功企业的标配,阿里、腾讯财年OCF均突破1000亿,说明实实在在赚到钱,而不是“纸面财富”。

经营现金流由正转负,说明企业真的遇到“大麻烦”。苏宁2011年OCF达到66亿,2014年跌至负14亿,2016年反弹到正38亿,然后又掉头向下:2017年、2018年、2019年前三季度OCF分别为负66亿、负140亿和负200亿。

凡事都有例外,格力电器是成熟的“现金牛”、经营现金流却与净利润增长完全脱节,这是因为格力电器与在家电行普遍存在“压货”现象。

“风口上的新贵”基本有两个特征:一是规模迅速扩张、二是盈利遥遥无期,仅靠不断融资未必能撑到“彼岸”。假如经营现金流良好,其生存不会有太大问题。在这方面亚马逊是公认的榜样,在亏损的那些年经营现金流永远为正并且稳步增长:2014年OCF为70亿美元(财年净亏损2亿美元);2015年终于获得6亿美元净利润,OCF达到119亿美元;2018年净利润71亿美元,OCF已经突破300亿美元。

京东也想学亚马逊,但招数有点“损”——占压供应商资金。拼多多是京东的门徒。按理说拼多多是平台模式,谈不到占压供应商货款,但拼多多还是以别的名义实达到了目的。

再看自由现金流(FCF),这是给企业估值的重要依据,原始定义是净利润减追加运营成本、再减资本性支出的余额,也就是在不影响公司生存和发展情况下可分配红利的最大值。比如一个餐馆全年净利润100万,但部分包间需要重新装修,灶具、餐具需要更换,预计花费20万;由于食材、人力成本上涨,需要留在账上的现金增加10万,剩余的70万就是自由现金流。

将未来获得的自由现金流折现,是判断标的公司价值的重要依据。假如一个企业每年可以让股东拿走100万分红,折现率为10%,那么这家企业当前价值为1000万。

本篇就带你分析阿里、腾讯、百度、京东、拼多多等互联网“新旧贵族”的现金流情况。

阿里经营活动现金流

阿里主营业务——核心电商的盈利能力很强,获得现金流的能力更强。2019年Q3,阿里净利润为233亿,经营活动现金流入净额高达473亿,为净利润的203%;2018年Q3,这个比值达273%。

自由现金流是经营现金流的子集,差额大小代表企业“刚性资本投入”的力度。2016财年,阿里自由现金流相当于经营活动现金净流入的90%;2020财年前两季(2019年4月1日至9月30日),自由现金流达568亿、为同期经营活动现金净流入的69%。这组数据说明近两年阿里资本性开支的力度显著增大。

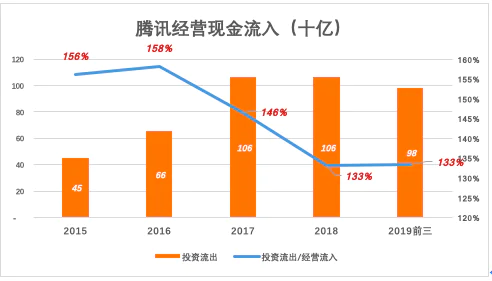

腾讯经营活动现金流

2017年腾讯经营活动现金净流入开始突破1000亿,相当于同期净利润的146%;2019年前三季是980亿、同比增长28.1%,但高出净利润的百分比降到133%。腾讯的这个比例显著低于阿里,是由两家公司迥异的业务属性决定的。

过往7个季度,阿里、腾讯经营活动现金净流入额分别为2473亿和2044亿,阿里领先21个百分点。

但阿里经营现金流季节性波动更显著。例如,2018年Q4是阿里的波峰,经营活动现金流入为腾讯的195%;紧随其后的2019年Q1是阿里的波谷,经营活动现金流入仅为腾讯的64%。

经营活动现金流阿里领先,但需要在计算自由现金流前剔除的资本性开支也更多,所以阿里自由现金流比腾讯少。2020财年前两季(2019年Q2、Q3两个自然季),阿里自由现金流达568亿、为同期经营活动现金净流入的69%。同期腾讯自由现金流584亿、超过经营活动现金流的80%。这说明阿里资本性开支的力度显著大于腾讯。

百度经营活动现金流

早在2012年,百度净利润就达到104亿,是名符其实的绩优股,经营活动现金净流入120亿,相当于净利润的115%。2018年,百度营收突破1000亿、净利润226亿,经营活动现金净流入360亿、相当于净利润的159%。仍然是绩优股。

转折发生在2018年Q4,百度经营利润大幅下滑,2019年Q1竟然亏损9.4亿。

百度业绩转差同时,自由现金流与经营利润的差距越来越大。2019年Q3,百度经营利润回升到24亿,自由现金流达到76亿,相当于前者的323%。

百度经营活动现金流入及自由现金流与净利润、经营利润差距突然加大或许揭示了一个规律:业绩进入下行轨道的公司会突然“变抠门”,收钱尽可能早、付钱尽可能晚,为的是“广积粮”准备“过冬”。

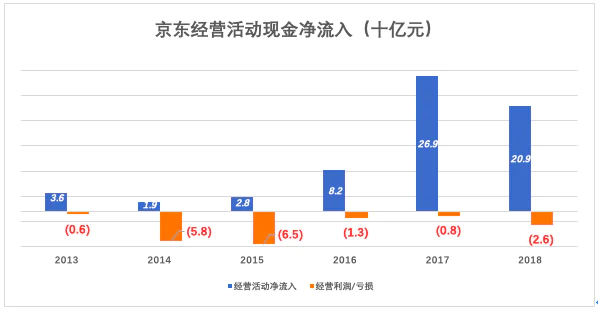

京东经营活动现金流

2016年、2017年、2018年,京东经营亏损分别为12.5亿、8.4亿和26.2亿;而经营活动所生产的现金流净额分别为82亿、269亿和208亿。物质不灭、能量守衡,难道京东能印钱?

经营业绩与经营现金流巨大差异有两方面原因:

一是非现金支出,如股权激励、固定资产折旧、无形资产及商誉摊销等。2018年,京东仅股权激励成本就超过18亿。

二是占压关联方资金,如应付账款、预收客户账款等。截至2018年末,京东应付账款余额高达800亿、较2017年末净增56亿!

2019年前三季,京东经营利润84.7亿,效益大为改善,同时应付账款余额较2018年末增加65亿。截至2019年9月末,京东过往12个月经营活动现金净流入达308亿。值得注意的是,京东一边占压供应商资金,一边放贷赚利息,在计算OCF时却剔除了“京东白条”新增的97.16亿应收款。

由于白条的影响,京东自由现金流少得可怜。据2019年Q3财报披露,京东过往12个月自由现金流仅为6260.8万元;但若剔除白条影响,过往12个月“自由现金流”则为156亿。

拼多多经营活动现金流

2018年Q4到2019年Q3这四个季度,拼多多经营亏损分别为69亿、21亿、15亿和28亿;而经营活动所生产的现金流净额分别为57亿、负15亿、41亿和26亿。

拼多多经营业绩与经营现金流背离的原因与京东如出一辙。

首先是非现金支出,特别是股权激励。2019年前三个季度,拼多多股权激励成本分别为5.0、5.8亿和6.7亿。

二是占压关联方资金,特别是欠供应商的应付账款。拼多经营现金流净额与应付供应商账款增减的大小、方向一致而且“神同步”。2018年Q4,拼多多经营亏损69亿的情况下实现经营活动现金净流入57亿,原因之一是应付账款余额较Q3环比增加65亿!

2019年Q1,拼多多应付供应商账款环比减少15亿,经营活动现金流应声变为负16亿。

(如果觉得文章还不错,欢迎点击下方分享按钮,前20位好友可免费读。也欢迎在评论区与我交流,交流你的见解与看法。)

评论